「投資にはリスクがある」とか「リターンはリスクの見返り」、「分散投資が大切」とよく言いますが、この表現で使われている”リスク”には色々な意味が混ざっており、このままでは投資の役に立たず、むしろ、大惨事にもつながりかねません。

本記事では、ポートフォリオのリスク分散をするために必要な”リスク”を整理します。

価格変動としてのリスク

金融で最も一般的な”リスク”は、”リターンがどのくらい平均からブレるか”という価格変動のヤバさを表すものです。

株で例を取ると、年間の平均リターン7~10%ぐらいですが、ずっと7~10%の間でリターンが出続けるわけではなく、実際には平均からプラマイ15~20%といったブレ方をします。

ひどい時には-20%まで下落したりすることもあります。

これが金融業界で最もよく使われる”リスク”で、区別する際は”価格変動リスク”などと呼ばれます。

一方で、代表的な債券の種類のひとつである、国債なんかは平均から2~3%のブレに収まることが多く、”債券(国債)は株よりもリスクが低い”という言われ方をします。

金融工学では、”平均リターン”と、”平均からどのくらいの範囲内でリターンが変動するか”の2点が極めて重要で、頻繁に使う表現ですから、いちいち”平均からどのくらいの範囲内でリターンが変動するか”と呼ぶのも面倒なので「じゃあこれをリスクと呼ぼう」ということになったものが一般にも使われるようになりました。

年金基金や金融機関など機関投資家は「3%ぐらいのリターンで良いから、(価格変動)リスクは抑えてくれ」という気持ちでプロに運用を依頼するケースも多いので、プロの世界ではこの価格変動リスクは無視できないものなっています。

しかし、価格変動が予想できないのと同じように、この価格変動リスクも予想しづらく、価格変動リスクが低い時は大抵株価が高値圏に入っており、反対に、高い時は下落相場の真っただ中なことが多いです。

価格変動リスクをベースに投資の意思決定をすると”高値で買って、安値で売る”ような初心者ムーブをかましてしまうことになります。

価格変動リスクをベースに投資を行うとどうなるかについては、下の記事でも紹介しています。

価格変動リスクは結果でしかないので、もっと本質的なリスクを見なければなりません。

本源的なリスク

価格変動リスクというのは、価格変動にしか注目しないので、日常的な”リスク”の意味からは大きく外れているように感じます。

Wikipediaによれば、リスクとは「将来のいずれかの時において何か悪い事象が起こる可能性」と定義されており、こちらの方が日常的な感覚に合った感じがしますよね。

投資において大切なのは、価格変動ではなく、日常的な感覚に近い”リスク”の方です。

もっと言えば、”究極の弱点は何なのか”を整理しなければなりません。

この手のリスクにはまだ名前が付いていないので、ここではこの究極の弱点を”本源的リスク”と呼ぶことにしましょう。

株で例えると、”この企業の売上は本当に伸びるのか?”というのが本源的リスクになります。

若い人はあまり知らないかもしれませんが、昔、ワープロと呼ばれる文章作成専用のパソコンみたいなものがありました。

このワープロは、文章を作成して印刷することしかできませんが、まだインターネットがそこまで普及していない時代には、どこの企業にとっても必需品でした。が、多機能なパソコンというものが登場するようになり、マイクロソフトのワードが世に誕生してからは、ワープロは滅亡の一途を辿りました。

ワープロを作っている企業にとって、ワープロの需要の減衰は究極の弱点であり、本源的リスクがヒットし撤退せざるを得なくなった形になります。

しかし、ワープロが売れていた時代には、ワープロの需要が一定数存在する前提のもと、性能の向上や販売戦略の巧拙によって売上の大小が変わっていたはずです。

どの事業にも必ず本源的リスクは存在しており、その本源的リスクの地盤の上で、いかに売り上げを稼ぐかというのがリターンの源泉になっており、本源的リスクの地盤が崩壊すればその事業は一瞬で吹き飛びます。

この本源的リスクを分散するのがいわゆる多角化という行為で、車を作ってみたり保険を売ったりといったことを同時並行することを指しますが、日系企業は多角化し過ぎて、もはや何の会社なのか分からなくなっているケースも多いです。

多角化は本源的リスクを散らし、リターンの源泉を分散すると言えば聞こえは良いですが、海外の賢い投資家は

本源的リスクの分散はこちらで勝手にやるから、企業は余計なことはせず本業一本で勝負しろよ

と考えています。

”本源的リスクが起こったのならさっさと撤退してしまえ”と思っているわけです。

企業が多角化によって本源的リスクをあやふやにして投資家に分かりにくくすることは、オーナーである投資家を欺く行為ですから、欧米の投資家にはこの手の多角化企業は嫌われる傾向があります。

逆に海外の大手企業は事業の拡大を慎重に行っており、Googleならば広告収入が無くなれば売上の半分が吹き飛ぶ、といったハッキリした弱点の上で様々な事業戦略を展開します。

1つの企業が1つの本源的リスクだけを抱えていれば、投資家は本源的リスクが被らないようにたくさんの企業に分散投資することでポートフォリオを構築することができます。

ポートフォリオ構築については後ほど詳しく書きます。

逆に、そこまでしっかりと調べるのが面倒という人にとっては、多角化企業というのは、勝手に本源的リスクを分散してくれるので、案外便利かもしれません。

一方、世界中のありとあらゆる本源的リスクをすべて組み込んでしまおうというのがインデックス投資になります。

管理可能なリスク

投資で本源的リスクから売上を得ることの次に重要な点は、”売上をいかにして投資家に還元するか”になります。

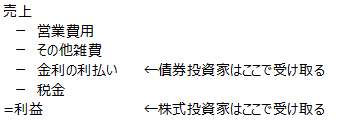

株式で言えば、”稼いだ売上をいかに利益(売上から費用を差し引いて残ったもの)まで持っていくか”で、債券で言えば、”稼いだ売上をいかにして利払いまで持っていくか”となります。

利払いは費用の一種ですから、債券の投資家は、株の投資家よりも先に売上の恩恵を受け取れます。

株の投資家が受け取れるのは売上から費用を差っ引いて余った分である一方で、債券の投資家は費用支払いの段階で利払いを受け取れることが、株が債券よりも安全と言われる本質的な理由になります。

この、売上を投資家に還元するまで間には、経営陣の経営の上手さや節税テクニック、コストカット、海外への事業展開をしている企業であれば為替変動など様々な要因が関わり、投資家にとってはこれらもリスクと呼ぶにふさわしい点ですが、売上とは異なり、この手のリスクは経営陣の判断で管理が可能です。

ここでは、工夫することで抑制したり回避できるリスクを”管理可能なリスク”と呼ぶことにしましょう。

この管理可能なリスクをどのように扱うかが、有能なファンドマネージャーと無能なファンドマネージャーを分ける大きな要因になっています。

投資の巨匠ウォーレン・バフェットは、本源的リスクが明確で、売上の獲得が上手い企業を見つけると、その企業を買収してしまいます。

こうすることで、経営者が想定外の動きをしないよう人選をしっかり行い、他の投資家の横槍を排除することで、売上がスムーズに利益(投資家であるバフェットのリターン)につながるよう、管理可能なリスクをヘッジします。

他にもバフェットは、自分の分からないものには投資しないことを明言していますね。

これも、想定外の事象を避けるための工夫です。

逆にこの点を明確に理解していないファンドマネージャーは、円安が進んでいるからといって為替ヘッジ比率を変更したり、今上昇している銘柄を高値掴みするなど、軸の無い投資行動に走りがちです。

逆に、管理できるリスクをあえて無視する、という管理方法もあります。

例えば、株の投資家は為替リスクをヘッジせずに放っておくケースが多いです。

なぜかというと、為替変動よりも長期での株の累積リターンの方が大きいので、為替の寄与度なんてどうでもいいからです。

為替は大きく動いたとしてもせいぜい±10%の範囲内で行ったり来たりする感じですが、株は年平均7~10%ですから、2~3年すれば為替の変動は株にとって些細なものでしかありません。

こういった管理の仕方もありますが、この”あえて無視している”というリスク管理を理解していないファンドマネージャーや投資家は、為替変動や決算がいちいち気になってしまい、銘柄の短期売買を行ってしまうわけです。

優れた経営陣やファンドマネージャーは管理できるリスクの扱い、言い換えれば、経営や投資判断の軸がしっかりしており、どう管理しているかの趣味が自分に合っている企業やファンドを選ぶことこそが、銘柄選択の神髄です。

人によっては、為替変動でリターンが下がるのは絶対にイヤとか、タバコ銘柄が入っているファンドはイヤという人もいるでしょうから、自分に合ったものを見つけていくことになるでしょう。

気を付けたいのは、将来リターンが出そうかどうか、という判断は銘柄選択ではないということです。

リターンが出そうな銘柄を選ぶのは当たり前の大前提であり、本源的リスクのもとで経営陣(投信ならファンドマネージャー)が管理できるリスクをどう扱っているか、を厳選するのが銘柄選択です。

ポートフォリオはリスクのジグソーパズル

銘柄の本源的リスク、管理可能なリスクさえ把握できれば、ポートフォリオを組むのは非常に簡単です(把握するのが難しいのですが・・・)。

ポートフォリオというのは、管理可能なリスクをしっかり管理した上で、本源的リスクが被らないように銘柄を嵌めていくことで完成します。

もう少しステップを丁寧に踏むと、

①ポートフォリオ全体の目標リターンを決める

②目標リターンを満たせる銘柄を探す

③銘柄の本源的リスク、管理可能なリスクを把握し、管理可能なリスクが自分の趣味に合っている銘柄を厳選する

④本源的リスクが被らないよう気を付けながら、目標リターンを満たせるように銘柄の組み入れ比率を決めていく

⑤管理可能なリスクがまだ残っていれば後処理を行う

といった形になります。

管理可能なリスクがしっかり管理された銘柄は、究極の弱点である本源的リスク以外のリスクがヒットしてもかすり傷で済むので、最後に投資家の手でこの本源的リスクを分散してあげれば、”卵を一つの籠に盛るな”という箴言に忠実なポートフォリオが完成します。

また、このようにリスクをしっかりと認識できていれば、銘柄を売却するタイミングというのは、

①本源的リスクが損なわれた

②管理可能なリスクの管理が甘くなった(手を出すべきではないリスクに手を出した)

③もっと良い銘柄が出てきた

のいずれかが満たされた場合のみということになります。

ここで注目すべきは、売却基準に価格の要因が入ってこないということです。

市場が大暴落して、保有銘柄の株価がつられて下落しても、本源的リスクがヒットしていない(商品の需要が減っていない)のであれば、そのうち株価も戻るはずですから、わざわざ売却する必要は無いわけです。

投資の巨匠の多くは、「一生持っていたいと思える銘柄を選択すべし」と言いますが、このセリフにはこういった徹底的なリスク管理が潜んでいます。

この本源的リスク・管理可能なリスクの観点からのアプローチの難点は、これらのリスクの把握と監視が非常に大変なことです。

徹底的に行おうとすると、プロであっても一人当たり5~10銘柄ぐらいしか把握できません。

(競合やサプライチェーンまで把握する必要があるので、実際には何十社と見てはいるという感じにはなりますが・・・)

少数銘柄でポートフォリオを構成しているタイプのファンドマネージャーの中にはここまでやっている人も稀におり、そういった形で運用されたファンドは、どれも高いリターンを叩き出している印象があります。

えてして運用報酬も高いことが多いですが、そういったファンドに出会うことができれば、高い報酬に見合った運用が期待できることでしょう。

(このブログでは銘柄の推奨は行わないので、ここではファンド名を出しません。ご容赦ください。)

国を分散するとか、業種を分散するとか、価格変動のパターン(相関)が違う銘柄を組み合わせた程度で十分に分散したと考えるのは時期尚早であり、プロとして投資を提供するのであれば、このぐらい徹底してディフェンスが練られているポートフォリオを組むべきでしょうと個人的に思っていますが、これを実践できている人は世界でも少ないのが非常に残念です・・・。

コメント